Fonds im Fokus

![[Background image] [CI] Blue sky and buildings [Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress)

Carmignac Investissement: Portfoliomanager-Update

Der Aktienmarkt

Im Schlussquartal 2020 ging es an den Märkten auf breiter Front kräftig aufwärts.

Zunächst wurde die Aufwärtsbewegung an den Aktienbörsen von Growth-Titeln getragen, die sich von ihren im März erreichten Tiefständen erholten. In den letzten Monaten des Jahres jedoch zogen auch Value-Titel wieder deutlich an, und zwar sowohl in den Industrieländern als auch in den Schwellenländern. Als zusätzlicher Katalysator erwiesen sich dabei die guten Nachrichten von der Impfstofffront im November. Titel, die der allgemeinen Marktentwicklung 2020 über weite Strecken hinterhergehinkt waren – Airlines, Banken und Energieversorger – setzten daraufhin zu einer starken Rallye an und konnten ihren Rückstand gegenüber dem Growth-Segment zum Teil wieder wettmachen.

Portfoliomanagement

Im Quartalsverlauf kam dem Fonds seine breite und diversifizierte geographische Ausrichtung zugute. Insbesondere unsere auf starken Überzeugungen basierenden Positionen in China verzeichneten kräftige Gewinne, sodass wir besser abschnitten als der Referenzindikator. Auch unsere Ausrichtung auf eine langfristigen Wachstumstrend zahlte sich weiter aus, was sich an unseren Zuwächsen im Technologie-, Gesundheits- und Konsumgüterbereich ablesen lässt, wo wir mit einigen unserer langfristigen thematischen Schwerpunkte erhebliches Alpha generieren konnten. Gut fuhren wir beispielsweise mit unserem Schwerpunktthema Klimawandel, das uns zu Investments in Elektroauto- und Batteriehersteller, hauptsächlich aus China, veranlasste.

Weitere Themenkomplexe, auf die wir unser Augenmerk legen, sind Geschäftsmodelle rund um die Verwendung und Speicherung von Big Data sowie Unternehmen aus dem Gesundheitssektor, die angesichts des demographischen Wandels und der zunehmenden Verbreitung chronischer Krankheiten unter Innovationsdruck stehen. Zu guter Letzt haben wir im April/Mai noch einige Namen zugekauft, die die Krise hart getroffen hat, unserer Einschätzung nach von einer kontinuierlichen Wiederöffnung des Wirtschaftslebens aber profitieren würden. So zum Beispiel Amadeus, einen spanischer IT-Anbieter für die internationale Reise- und Tourismusbranche, und Safran, einen Triebwerkshersteller mit Schwerpunkt auf Kurzstreckenflügen zu touristischen Zielen. Dadurch konnten wird die Auswirkungen der Aufholjagd bei Value-Titeln zum Jahresende abfedern.

Die höchsten Wertbeiträge im Quartal lieferten unter anderem chinesische Elektrofahrzeughersteller, Nio und Xpeng (+139% bzw. 177% im Berichtszeitraum), und die chinesische Biologika-Plattform Wuxi Biologics, die Unternehmen mit End-to-End-Lösungen die Möglichkeit bietet, Biologika zu erforschen, zu entwickeln und herzustellen.

Investmentausblick

Das alles beherrschende Thema 2021 wird die Konjunkturerholung nach der Coronakrise im Zusammenspiel mit der anhaltenden massiven Unterstützung aus der Politik sein. Allerdings setzen die Märkte weitere Hilfspakete inzwischen fast schon voraus, was in manchen Fällen zu übertriebenem Optimismus führt. Titeln mit hohen Bewertungen stehen wir daher skeptisch gegenüber und haben bei den Hauptprofiteuren der „Social Distancing“-Politik sowie chinesischen Papieren Gewinne mitgenommen.

Quelle: Carmignac, 31.12.2020

Other: 4.7%

Sonstige: 4,7% Die Portfolios von Carmignac-Fonds können sich ohne vorherige Ankündigung ändern. Die Verwendung der Warenzeichen und Logos erfolgt mit Genehmigung der jeweiligen Unternehmen und ist nicht als Verbindung zu diesen oder Empfehlung durch diese zu verstehen.

Abgesehen von diesen kurzfristigen Überlegungen glauben wir, dass sich Titel mit langfristigem Wachstumspotenzial – zu finden in der Technologie- und Internetbranche, aber auch im Gesundheits- und Konsumgütersektor – mit ihren überdurchschnittlichen Wachstumsaussichten und Geschäftsmodellen auch in der Langfristperspektive gut entwickeln werden. Zum Teil ist in die Kurse eine gehörige Portion Pessimismus eingepreist, etwa aufgrund der Regulierungsbestrebungen für die GAFA-Unternehmen (Google, Amazon, Facebook und Apple). Sobald sich hier eine klarere Tendenz abzeichnet, dürfte sich dies wieder ändern. Zudem schließen sich langfristiges Wachstum und Konjunktursensitivität nicht gegenseitig aus. So haben sich zahlreiche Gelegenheiten ergeben, in pandemiegeschädigte Unternehmen mit langfristigem Wachstumspotenzial anzulegen, die auch von einer konjunkturellen Belebung im Zuge einer Wiederöffnung profitieren. Beispiele hierfür wären das europäische Fintech Worldline und das US-Kreditkartenunternehmen Capital One, deren Geschäftsaussichten stark an Lockerungen im stationären Einzelhandel und im Tourismus gekoppelt sind. Auch Volkswagen haben wir zugekauft – aus zyklischen Gründen, aber auch aus der Überlegung heraus, dass mit der anlaufenden Produktion seiner Elektrofahrzeug-Modelle überdurchschnittliche Kurssteigerungen winken.

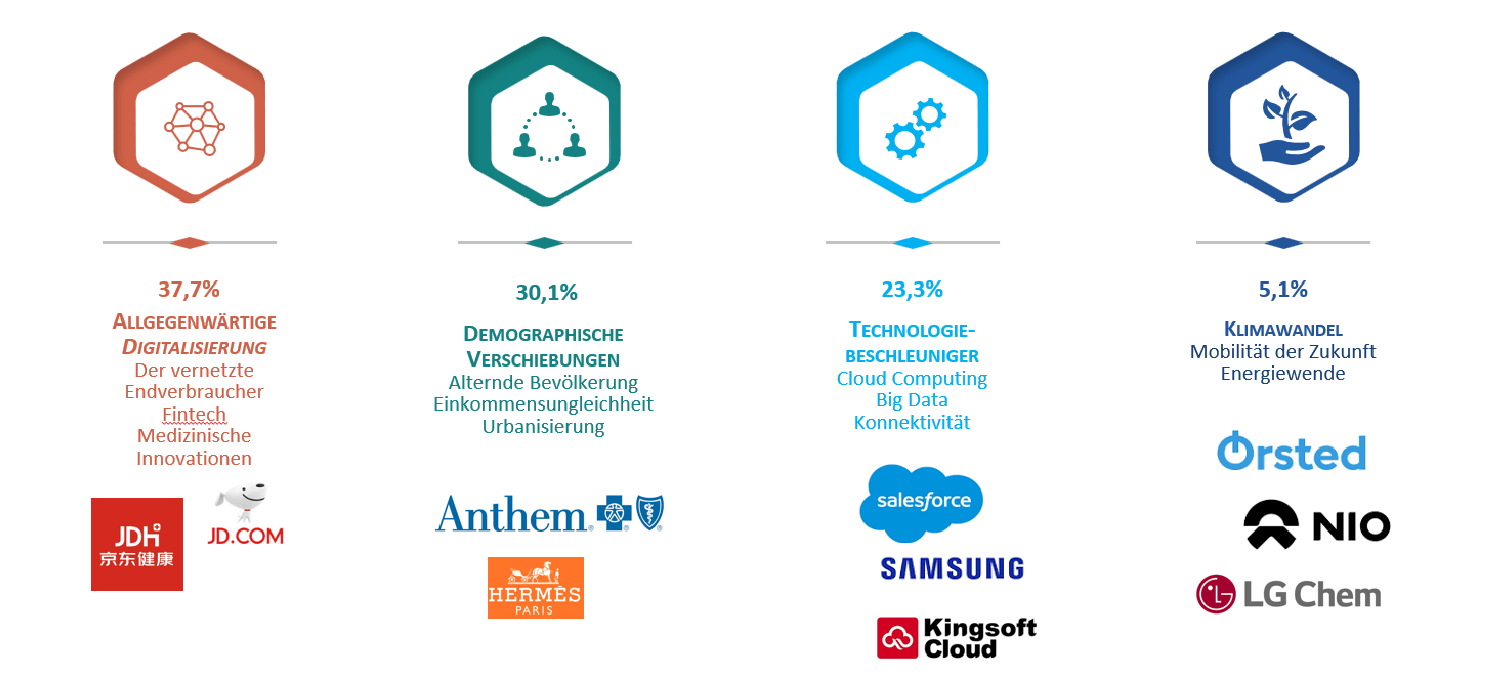

Insgesamt behalten wir ein liquides und solides Portfolio bei, das aus hohen Überzeugungen besteht und nach Regionen, Sektoren und Anlagethemen diversifiziert ist. Thematisch stehen zu Beginn des Jahres 2021 folgende Schwerpunktbereiche im Vordergrund:

1) Digitalisierung (38%) mit Titeln wie dem amerikanischen Fintech Fiserv und dem asiatischen Onlinehändler JD.com

2) Demographische Verschiebungen (30%) mit Titeln wie dem dänischen Pharmaunternehmen Novo Nordisk und dem US-Medizintechnikkonzern Medtronic

3) Technologischer Wandel (23%) mit Titeln wie Kingsoft Cloud aus China und dem amerikanischen Softwareanbieter Salesforce

Schließlich sind wir auf unserer kontinuierlichen Suche nach Wachstumspotenzial auf einen neuen Themenschwerpunkt gestoßen: Durch den Klimawandel eröffnet sich die Chance, künftig am Siegeszug der Elektromobilität und dem Ausbau erneuerbarer Energien zu partizipieren. Gleichwohl gehen wir hier sehr selektiv vor. Schließlich ist das Anlegerinteresse rasch gestiegen, sodass der Bewertungsspielraum in einigen Fällen schon stark ausgereizt ist.

Diese disruptiven Themen haben sich auch während eines weltweiten Konjunkturabschwungs als besonders widerstandsfähig erwiesen: In vielen Fällen verlief die Verbreitung der jeweiligen Innovation rasant und gab der Marktdurchdringung und der kurzfristigen Gewinnentwicklung so einen kräftigen Schub. Die Aufwärtsbewegung wird sich hier auch weiter fortsetzen, wenn die pandemiebedingten Restriktionen aufgehoben werden. Verbraucher und Unternehmen werden den Großtrends zum Online-Handel, zur kontaktlosen Bezahlung und zur Nutzung der Cloud auch mit Fortschreiten der Entwicklung medizinischer Lösungen weiterhin Auftrieb geben.

Carmignac Investissement A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Year to date |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Investissement A EUR Acc | +10.39 % | +1.29 % | +2.13 % | +4.76 % | -14.17 % | +24.75 % | +33.65 % | +3.97 % | -18.33 % | +18.92 % | +21.41 % |

| Referenzindikator | +18.61 % | +8.76 % | +11.09 % | +8.89 % | -4.85 % | +28.93 % | +6.65 % | +27.54 % | -13.01 % | +18.06 % | +14.72 % |

Srollen Sie nach rechts, um die ganze Tabelle zu sehen

| 3 Jahre | 5 Jahre | 10 Jahre | |

|---|---|---|---|

| Carmignac Investissement A EUR Acc | +3.46 % | +11.61 % | +7.69 % |

| Referenzindikator | +9.06 % | +12.09 % | +11.12 % |

Srollen Sie nach rechts, um die ganze Tabelle zu sehen

Quelle: Carmignac am 28/06/2024

| Einstiegskosten : | 4,00% des Betrags, den Sie beim Einstieg in diese Anlage zahlen. Dies ist der Höchstbetrag, der Ihnen berechnet wird. Carmignac Gestion erhebt keine Eintrittsgebühr. Die Person, die Ihnen das Produkt verkauft, teilt Ihnen die tatsächliche Gebühr mit. |

| Ausstiegskosten : | Wir berechnen keine Ausstiegsgebühr für dieses Produkt. |

| Verwaltungsgebühren und sonstige Verwaltungs- oder Betriebskosten : | 1,50% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung auf der Grundlage der tatsächlichen Kosten des letzten Jahres. |

| Erfolgsgebühren : | 20,00% max. der Outperformance, wenn die Wertentwicklung die Wertentwicklung des Referenzindikators seit Jahresbeginn übertrifft und keine Underperformance in der Vergangenheit ausgeglichen werden muss. Der tatsächliche Betrag hängt davon ab, wie gut sich Ihre Anlage entwickelt. Die vorstehende Schätzung der kumulierten Kosten enthält den Durchschnitt der letzten fünf Jahre bzw. seit der Auflegung des Produkts, wenn diese vor weniger als fünf Jahren erfolgte. |

| Transaktionskosten : | 1,09% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung der Kosten, die anfallen, wenn wir die Basiswerte für das Produkt kaufen oder verkaufen. Der tatsächliche Betrag hängt davon ab, wie viel wir kaufen und verkaufen. |

A EUR Anteilklasse Acc ISIN-Code: FR0010148981. Referenzindikator : MSCI ACWI (USD) (Reinvestierte Erträge). Die Wertentwicklung der Vergangenheit ist keine Garantie für die zukünftige Wertentwicklung. Die hier dargestellte Performance des Fonds beinhaltet alle jährlich auf Fondsebene anfallenden Kosten. Um den dargestellten Anlagebetrag von EUR 100 zu erreichen, hätte ein Anleger bei Erhebung eines Ausgabeaufschlags von 4% 104 EUR aufwenden müssen. Eventuell beim Anleger anfallende Depotgebühren würden das Anlageergebnis mindern. Seit dem 01/01/2013 werden die Referenzindikatoren für Aktien inklusive reinvestierender Dividenden berechnet. Quelle: Carmignac, 31/12/2020. Risikoskala aus dem KIID (Key Investor Information Document). Risiko 1 stellt keine risikolose Anlage dar. Dieser Indikator kann sich im Laufe der Zeit ändern. Die Bezugnahme auf ein Ranking oder eine Auszeichnung stellt keine Garantie für die künftigen Ergebnisse des OGAW oder des Managers dar.

Carmignac Investissement E EUR Acc

Empfohlene Mindestanlagedauer

Geringstes Risiko Höchstes Risiko

AKTIENRISIKO: Änderungen des Preises von Aktien können sich auf die Performance des Fonds auswirken, deren Umfang von externen Faktoren, Handelsvolumen sowie der Marktkapitalisierung abhängt.

WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist.

RISIKO IN VERBINDUNG MIT DER VERWALTUNG MIT ERMESSENSSPIELRAUM: Die von der Verwaltungsgesellschaft vorweggenommene Entwicklung der Finanzmärkte wirkt sich direkt auf die Performance des Fonds aus, die von den ausgewählten Titeln abhängt.

Der Fonds ist mit einem Kapitalverlustrisiko verbunden.