Carmignac P. EM Debt: Was spricht 2024 für Anlagen in Schwellenländeranleihen?

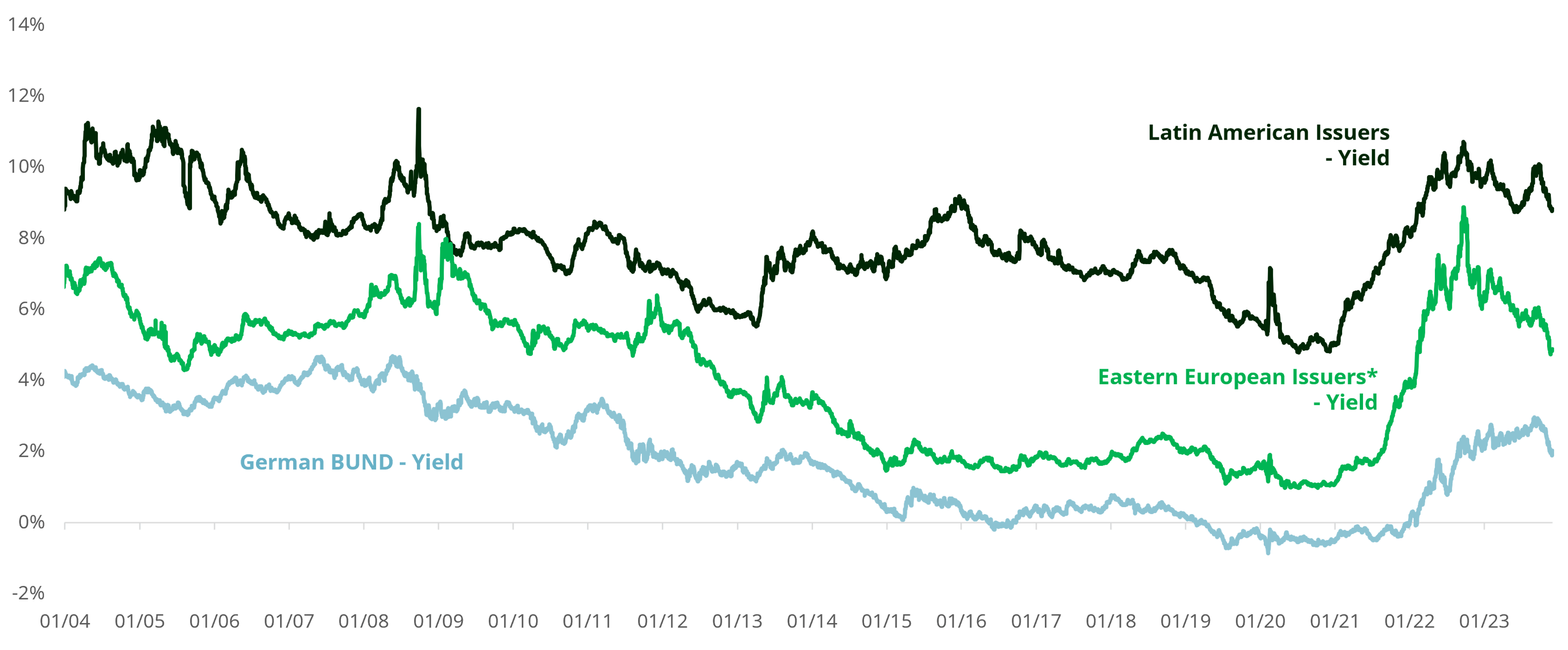

Schwellenländeranleihen bieten segmentübergreifend immer noch attraktive Renditen

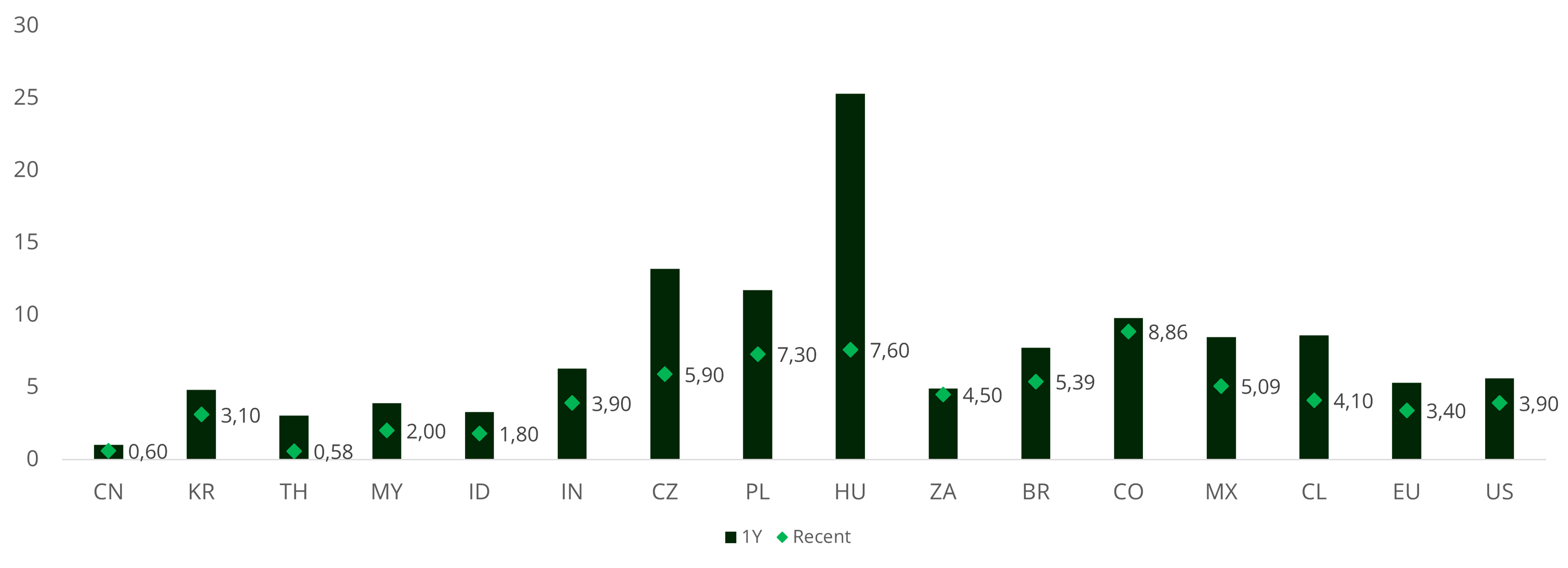

In vielen Schwellenländern sind die realen Renditen, die die tatsächliche Kapitalrendite widerspiegeln, die ein Anleger nach Steuern erwarten kann, sehr hoch, da die Schwellenländer die Inflation relativ gut im Zaum halten konnten und viel früher als die Fed mit Zinserhöhungen begannen.

Die Renditen auf den wichtigsten Index für Schwellenländeranleihen in Hartwährung (die kein Währungsrisiko aufweisen) liegen immer noch bei über 8%1. Die Renditen von Lokalwährungsanleihen von Schwellenländern wie z. B. Brasilien und Mexiko waren mit knapp 10% die höchsten weltweit1.

10-jährige Staatsanleihen in Lokalwährung

Die Ursachen für den Druck dürften schwinden, und Schwellenländern sollte dies Unterstützung bieten

Obwohl die Fed eine sehr aggressive Straffungspolitik verfolgte, die viele befürchten ließ, dass damit das Schicksal dieser Anlageklasse besiegelt ist, erwiesen sich die Schwellenländer im vergangenen Jahr als äußerst robust. Unter der Voraussetzung, dass eine harte Rezession/Deflation oder ein erneuter Inflationsanstieg, der die Fed zu Zinserhöhungen veranlassen würde, vermieden werden, ist das Szenario einer leichten Rezession für die Schwellenländer insgesamt gut. Den Erwartungen zufolge werden Zinslockerungen durch die Fed, die Aussicht auf einen schwächeren USD und ein größeres Wachstumsgefälle zwischen Schwellen- und Industrieländern (zugunsten ersterer) den Schwellenländern in den kommenden Monaten Unterstützung bieten.

Die Konjunktur in den Industrieländern dürfte sich verlangsamen, während die starke Entwicklung der Schwellenländer weitergeht – insgesamt dürften die Schwellenländer ein Wachstum von 4% erreichen, gegenüber rund 1% in den Industrieländern. Außerdem schwächt sich die Inflation überall in den Schwellenländern ab, was den Zentralbanken erlaubt, die Zinsen zu senken, um das Wirtschaftswachstum anzukurbeln.

Veränderungen der Kerninflation über ein Jahr

Bei selektivem Vorgehen finden sich nach wie vor Gelegenheiten!

Obwohl wir vorsichtig bleiben und beschlossen haben, unsere Duration zu verringern, erkennen wir zurzeit Wertpotenzial in Lokalwährungsanleihen von Ländern wie z. B. Indonesien, wo die Inflation sehr schnell zurückgeht, Südafrika, das neben Wachstum und sinkender Inflation auch mit einer steilen Renditekurve aufwarten kann, sowie in ganz Lateinamerika (Brasilien, Mexiko, Kolumbien, Peru), wo der Markt immer noch sehr hohe Leitzinsen einpreist.

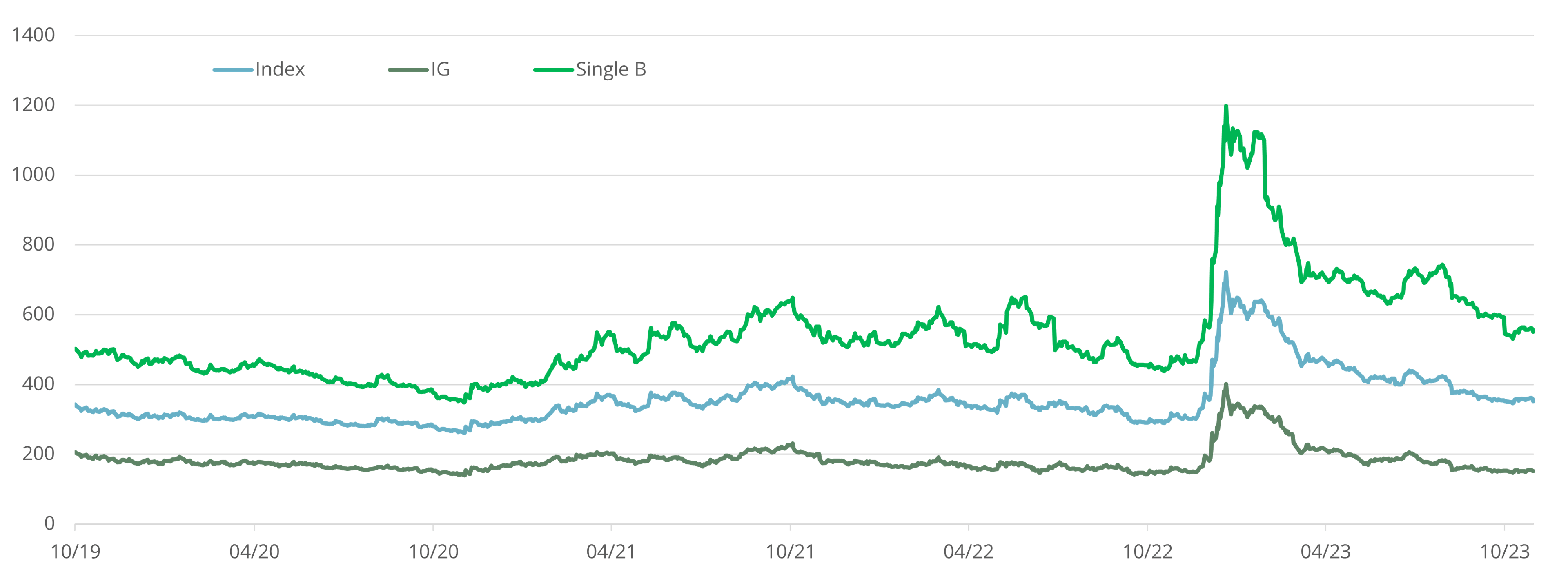

Externe Schuldtitel: Weniger attraktiv als es aussieht

Fremdwährungsanleihen sind weiterhin teuer – vor allem das IG-Segment, und wenn man notleidende und Papiere mit B-Rating ausnimmt, ist ihr Bewertungsaufschlag gegenüber dem US-Hochzinssegment nicht besonders groß. Deswegen sichern wir nicht nur das Spread-Risiko gegenüber CDS ab, sondern konzentrieren uns auch auf ein paar sehr spezifische High-Yield-Titel (z. B. Côte

Im Währungsbereich konzentrieren wir uns auf zwei Themen:

Carry – beim USD und in Lateinamerika immer noch höher als beim Euro (weshalb der BRL und USD unsere größten Positionen sind).

Bessere Handelsbilanzen – dies gilt besonders für einige Produktionsländer wie beispielsweise Taiwan und Korea, wo die Lagerbestände an langlebigen Wirtschaftsgütern und Technologie nach der Corona-Krise aufgebraucht waren und viel produziert und exportiert wird.

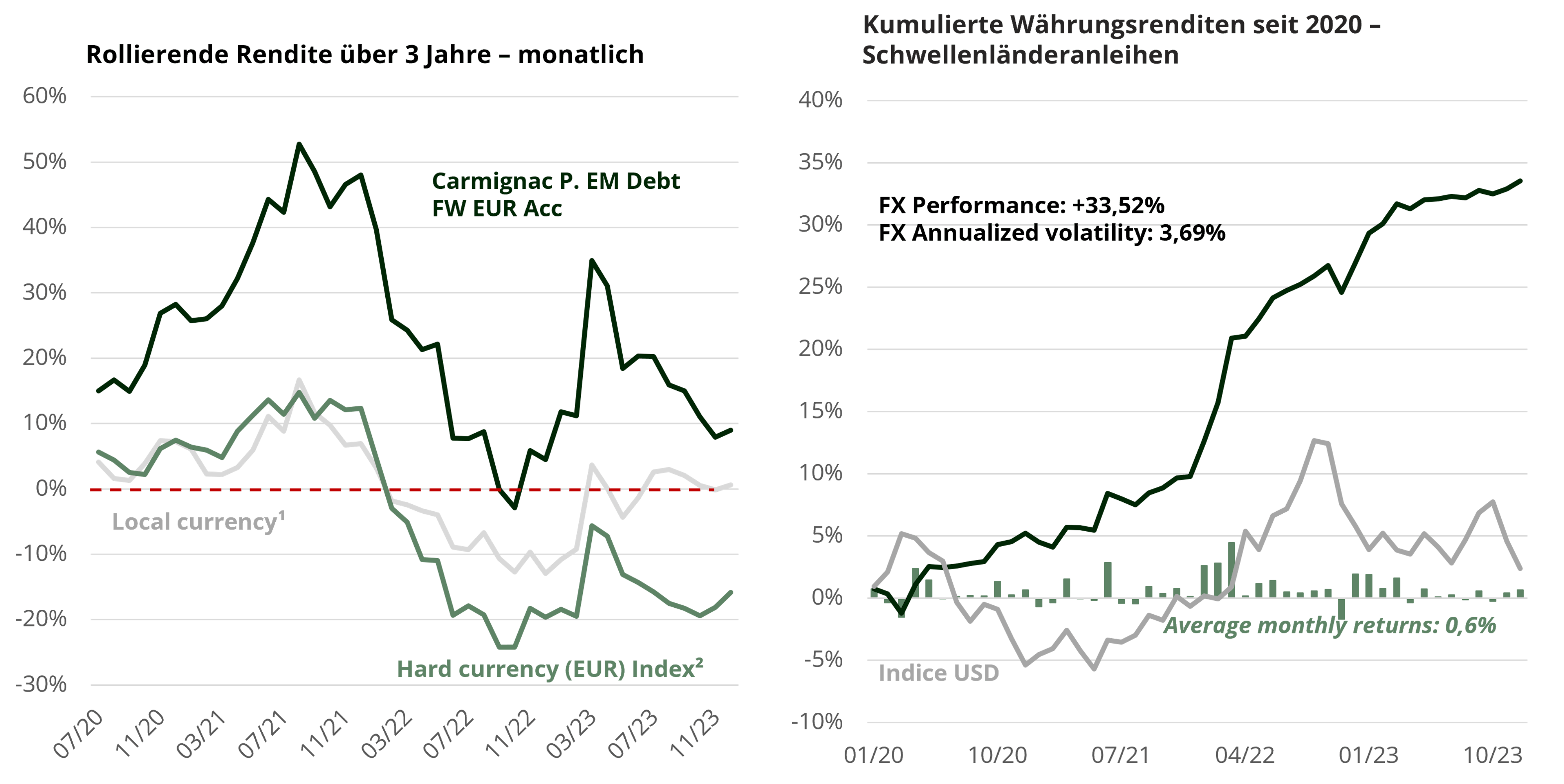

Der Carmignac Ptf. EM Debt verfügt über eine solide Erfolgsbilanz. Dank unseres überzeugungsbasierten Ansatzes und unseres flexiblen Mandats weist unsere Strategie in Schwellenländeranleihen eine solide Erfolgsbilanz auf. Die Währungskomponente lieferte sowohl in starken als auch in schwachen Phasen des Euro einen wesentlichen Beitrag zur Fondsperformance von durchschnittlich rund +0,6% pro Monat seit Auflegung. Der Fonds, der ein 5-Sterne-Rating von Morningstar besitzt, liegt in Bezug auf die Rendite und die risikobereinigte Rendite laut Morningstar über den empfohlenen Anlagehorizont und seit Auflegung im 1. Dezil. Bei Betrachtung jedes beliebigen gleitenden Dreijahreszeitraums (entsprechend dem empfohlenen Anlagehorizont für den Fonds) seit der Auflegung des EM Debt Fund vor sechseinhalb Jahren (31.07.2017) zeigt sich, dass der Fonds seinen doppelten Auftrag tatsächlich erfüllt: Trotz zweier großer Krisen hat er eine überaus positive absolute Wertentwicklung erzielt und sowohl den Index für Lokalwährungsanleihen (GBI EM) als auch den Index für Fremdwährungsanleihen (EMBIG) durchgehend übertroffen.

Carmignac Portfolio EM Debt

Nutzen Sie Anlagemöglichkeiten im gesamten SchwellenländeranleiheuniversumBesuchen Sie das FondsprofilCarmignac Portfolio EM Debt A EUR Acc

- Empfohlene Mindestanlagedauer

- 3 Jahre

- Risikoskala*

- 3/7

- SFDR-Klassifizierung**

- Artikel 8

*Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. **Die Offenlegungsverordnung (Sustainable Finance Disclosure Regulation - SFDR) 2019/2088 ist eine europäische Verordnung, die Vermögensverwalter dazu verpflichtet, ihre Fonds u. a. als solche zu klassifizieren: „Artikel 8“ - Förderung ökologischer und sozialer Eigenschaften; „Artikel 9“ - Investitionen mit messbaren Zielen nachhaltig machen; bzw. „Artikel 6“ - keine unbedingten Nachhaltigkeitsziele. Weitere Informationen finden Sie unter: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=de.

Hauptrisiken des Fonds

Kosten

- Einstiegskosten

- 2,00% des Betrags, den Sie beim Einstieg in diese Anlage zahlen. Dies ist der Höchstbetrag, der Ihnen berechnet wird. Carmignac Gestion erhebt keine Eintrittsgebühr. Die Person, die Ihnen das Produkt verkauft, teilt Ihnen die tatsächliche Gebühr mit.

- Ausstiegskosten

- Wir berechnen keine Ausstiegsgebühr für dieses Produkt.

- Verwaltungsgebühren und sonstige Verwaltungs- oder Betriebskosten

- 1,40% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung auf der Grundlage der tatsächlichen Kosten des letzten Jahres.

- Erfolgsgebühren

- 20,00% wenn die Anteilsklasse während des Performancezeitraums den Referenzindikator übertrifft. Sie ist auch dann zahlbar, wenn die Anteilsklasse den Referenzindikator übertroffen, aber eine negative Performance verzeichnet hat. Minderleistung wird für 5 Jahre zurückgefordert. Der tatsächliche Betrag hängt davon ab, wie gut sich Ihre Investition entwickelt. Die obige aggregierte Kostenschätzung enthält den Durchschnitt der letzten 5 Jahre oder seit der Produkterstellung, wenn es weniger als 5 Jahre sind.

- Transaktionskosten

- 0,57% des Werts Ihrer Anlage pro Jahr. Hierbei handelt es sich um eine Schätzung der Kosten, die anfallen, wenn wir die Basiswerte für das Produkt kaufen oder verkaufen. Der tatsächliche Betrag hängt davon ab, wie viel wir kaufen und verkaufen.

Annualisierte Performance

| Carmignac Portfolio EM Debt | 0.8 | -10.5 | 28.1 | 9.8 | 3.2 | -9.4 | 14.3 |

| Referenzindikator | 0.4 | -1.5 | 15.6 | -5.8 | -1.8 | -5.9 | 8.9 |

| Carmignac Portfolio EM Debt | + 2.8 % | + 7.4 % | + 4.9 % |

| Referenzindikator | + 1.5 % | + 1.1 % | + 1.3 % |

Quelle: Carmignac am 28 März 2024.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können)

Aktuelle Analysen

Der Carmignac Portfolio Human Xperience feiert sein dreijähriges Bestehen

Nachhaltiges Investieren: unsere Überzeugung

Der Carmignac Portfolio Grandchildren als Baustein für die Welt von morgen

Marketing-Anzeige. Bitte lesen Sie den KID /Prospekt bevor Sie eine endgültige Anlageentscheidung treffen. Dieses Dokument ist für professionelle Kunden bestimmt.

Diese Unterlagen dürfen ohne die vorherige Genehmigung der Verwaltungsgesellschaft weder ganz noch in Auszügen reproduziert werden. Diese Unterlagen stellen weder ein Zeichnungsangebot noch eine Anlageberatung dar. Diese Unterlagen stellen keine buchhalterische, rechtliche oder steuerliche Beratung dar und sollten nicht als solche herangezogen werden. Diese Unterlagen dienen ausschließlich zu Informationszwecken und dürfen nicht zur Beurteilung der Vorzüge einer Anlage in Wertpapieren oder Anteilen, die in diesen Unterlagen genannt werden, oder zu anderen Zwecken herangezogen werden. Die in diesen Unterlagen enthaltenen Informationen können unvollständig sein und ohne vorherige Mitteilung geändert werden. Sie entsprechen dem Stand der Informationen zum Erstellungsdatum der Unterlagen, stammen aus internen sowie externen, von Carmignac als zuverlässig erachteten Quellen und sind unter Umständen unvollständig. Darüber hinaus besteht keine Garantie für die Richtigkeit dieser Informationen. Dementsprechend wird die Richtigkeit und Zuverlässigkeit dieser Informationen nicht gewährleistet und jegliche Haftung im Zusammenhang mit Fehlern und Auslassungen (einschließlich der Haftung gegenüber Personen aufgrund von Nachlässigkeit) wird von Carmignac, dessen Niederlassungen, Mitarbeitern und Vertretern abgelehnt.

Wertentwicklungen der Vergangenheit lassen keine Rückschlüsse auf zukünftige Wertverläufe zu. Wertentwicklung nach Gebühren (keine Berücksichtigung von Ausgabeaufschlägen die durch die Vertriebsstelle erhoben werden können)

Die Rendite von Anteilen, die nicht gegen das Währungsrisiko abgesichert sind, kann infolge von Währungsschwankungen steigen oder fallen.

Die Bezugnahme auf bestimmte Werte oder Finanzinstrumente dient als Beispiel, um bestimmte Werte, die in den Portfolios der Carmignac-Fondspalette enthalten sind bzw. waren, vorzustellen. Hierdurch soll keine Werbung für eine Direktanlage in diesen Instrumenten gemacht werden, und es handelt sich nicht um eine Anlageberatung. Die Verwaltungsgesellschaft unterliegt nicht dem Verbot einer Durchführung von Transaktionen in diesen Instrumenten vor Veröffentlichung der Mitteilung. Die Portfolios der Carmignac-Fondspalette können ohne Vorankündigung geändert werden.

Der Verweis auf ein Ranking oder eine Auszeichnung, ist keine Garantie für die zukünftigen Ergebnisse des OGAW oder des Managers.

Risiko Skala von KID (Basisinformationsblatt). Das Risiko 1 ist nicht eine risikolose Investition. Dieser Indikator kann sich im Laufe der Zeit verändern. Die empfohlene Anlagedauer stellt eine Mindestanlagedauer dar und keine Empfehlung, die Anlage am Ende dieses Zeitraums zu verkaufen.

Morningstar Rating™ : © Morningstar, Inc. Alle Rechte vorbehalten. Die hierin enthaltenen Informationen: sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt; dürfen nicht vervielfältigt oder verbreitet werden; und deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen.

Bei der Entscheidung, in den beworbenen Fonds zu investieren, alle Eigenschaften oder Ziele des beworbenen Fonds berücksichtigt werden sollten, wie sie in seinem Prospekt oder in den Informationen beschrieben sind. Der Zugang zu den Fonds kann für bestimmte Personen oder Länder Einschränkungen unterliegen. Diese Unterlagen sind nicht für Personen in Ländern bestimmt, in denen die Unterlagen oder die Bereitstellung dieser Unterlagen (aufgrund der Nationalität oder des Wohnsitzes dieser Person oder aus anderen Gründen) verboten sind. Personen, für die solche Verbote gelten, dürfen nicht auf diese Unterlagen zugreifen. Die Besteuerung ist von den jeweiligen Umständen der betreffenden Person abhängig. Die Fonds sind in Asien, Japan und Nordamerika nicht zum Vertrieb an Privatanleger registriert und sind nicht in Südamerika registriert. Carmignac-Fonds sind in Singapur als eingeschränkte ausländische Fonds registriert (nur für professionelle Anleger). Die Fonds wurden nicht gemäß dem „US Securities Act“ von 1933 registriert. Gemäß der Definition der US-amerikanischen Verordnung „US Regulation S“ und FATCA dürfen die Fonds weder direkt noch indirekt zugunsten oder im Namen einer „US-Person“ angeboten oder verkauft werden. Die Risiken, Gebühren und laufenden Kosten sind in den wesentlichen Anlegerinformationen (Basisinformationsblatt, KID) beschrieben. Die wesentlichen Anlegerinformationen müssen dem Zeichner vor der Zeichnung ausgehändigt werden. Der Zeichner muss die wesentlichen Anlegerinformationen lesen. Anleger können einen teilweisen oder vollständigen Verlust ihres Kapitals erleiden, da das Kapital der Fonds nicht garantiert ist. Die Fonds sind mit dem Risiko eines Kapitalverlusts verbunden. Die Verwaltungsgesellschaft kann den Vertrieb in Ihrem Land jederzeit einstellen.

Carmignac Portfolio bezieht sich auf die Teilfonds der Carmignac Portfolio SICAV, einer Investmentgesellschaft luxemburgischen Rechts, die der OGAW-Richtlinie oder AIFM- Richtlinie entspricht.Bei den Fonds handelt es sich um Investmentfonds in der Form von vertraglich geregeltem Gesamthandseigentum (FCP), die der OGAW-Richtlinie nach französischem Recht entsprechen.

Für Deutschland: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft bzw. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 6.

- Für Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.at zur Verfügung und sind auf Anforderung bei der Erste Bank der österreichischen Sparkassen AG OE 01980533/ Produktmanagement Wertpapiere, Petersplatz 7, 1010 Wien, erhältlich. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz.

- In der Schweiz: die Prospekte, KID und Jahresberichte stehen auf der Website www.carmignac.ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienst ist die CACEIS Bank, Montrouge, Zweigniederlassung Nyon / Schweiz Route de Signy 35, 1260 Nyon. Die Anleger können eine Zusammenfassung ihrer Rechte auf Deutsch unter dem folgenden Link abrufen Absatz 6.