Carmignac's Note

![[Main Media] [Carmignac Note] [Main Media] [Carmignac Note]](https://carmignac.imgix.net/uploads/article/0001/03/%5BMain-Media%5D-Carmignac%27s-Note_Market_Analysis.jpg?auto=format%2Ccompress)

Mündet Putins Einmarsch in die Ukraine in eine neue Weltordnung?

Dieses schwerwiegende Ereignis mit vor allem humanitären, aber auch wirtschaftlichen Folgen hat die überwiegende Mehrheit westlicher Beobachter und Vermögensverwalter wie uns völlig unvorbereitet getroffen.

Zum Zeitpunkt der Invasion war der Anteil russischer Schuldtitel in unseren Anleihefonds reduziert, dennoch beeinflusste diese Entwicklung die Ergebnisse deutlich. Reduziert hatten wir den Anteil aufgrund der guten Fundamentaldaten russischer Anleihen vor diesem unerwarteten russischen Angriffskrieg. Die deutlichen Auswirkungen sind wiederum auf die westlichen Sanktionen gegen Russland zurückzuführen. Dies spiegelte sich in der Wertentwicklung einiger unserer Fonds wider.

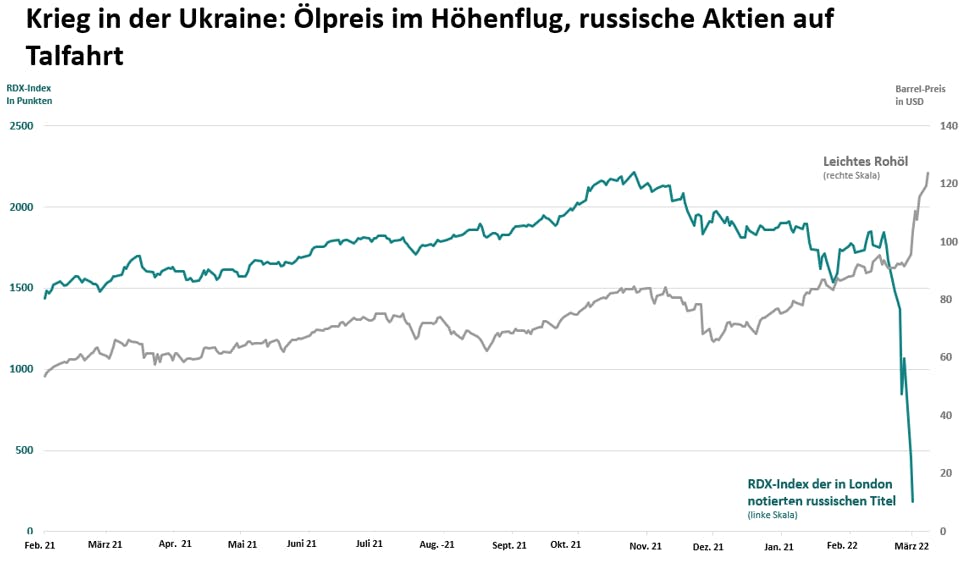

Russische Staats- und Unternehmensanleihen verloren nahezu unmittelbar nach Kriegsbeginn zwischen 60% und 80% ihres Werts. Zwischen dem 16. Februar und dem 1. März, dem Tag vor Aussetzung der Notierungen, verzeichneten die in Großbritannien notierten russischen Aktien – hauptsächlich Titel von Banken, Ölproduzenten oder anderen Anbietern von Industrierohstoffen – zeitgleich einen Wertverlust von 92% bis 99%. Parallel dazu schnellten die Gaspreise in Europa umgehend um das Zweieinhalbfache nach oben, und Öl verteuerte sich um 55%.

Quelle: Bloomberg

Warum gab es sofort derart umfangreiche Korrekturen? Dies lässt sich nur anhand von zwei unterschiedlichen Faktoren erklären.

Der erste sind selbstverständlich die vom Westen verhängten Sanktionen, die ein französischer Minister tollkühn als „totalen Wirtschafts- und Finanzkrieg gegen Russland" bezeichnete, dessen „Zusammenbruch wir herbeiführen werden". Zu den gravierendsten Sanktionen gehören bis dato: der Ausschluss bestimmter Banken aus dem internationalen Zahlungssystem SWIFT, wodurch die ausgeschlossenen Institute keine Zahlungen für ihre Leistungen mehr erhalten können; das Einfrieren von Vermögenswerten der russischen Zentralbank im Ausland, wodurch insbesondere die Stützung des Rubels, aber auch die Rückzahlung russischer Devisenkredite verhindert wird; das Embargo für Lieferungen von Technologiegütern und -dienstleistungen aus westlichen Ländern, das zahlreiche Wirtschaftszweige garantiert rasch zum Erliegen bringen wird; das Einfrieren der Auslandsguthaben der wichtigsten russischen Machthaber und Oligarchen, das ihre Unterstützung für Wladimir Putin ins Wanken bringen könnte sowie der amerikanische und britische Importstopp für Öl und Gas aus Russland.

Russland reagierte darauf mit Vergeltungsmaßnahmen, unter anderem mit einem Verbot für russische Unternehmen, ihre Kredite in Fremdwährung zurückzuzahlen, und einem Exportstopp für bestimmte Rohstoffe. Das könnte zu neuen Engpässen in den globalen Produktionsketten beitragen. Die wirtschaftlich extrem belastenden Sanktionen werden die russische Wirtschaft eventuell schnell ausbluten lassen. Die als Reaktion ergriffenen Vergeltungsmaßnahmen wird der Rest der Welt allerdings ebenfalls zu spüren bekommen, da sie die vor dem Konflikt bereits vorhandenen Trends – Inflation und wirtschaftliche Abkühlung – beschleunigen werden.

Der zweite Auslöser der heftigen Preiskorrekturen bei russischen Vermögenswerten und fossilen Energieträgern ist das Engagement der Finanzakteure rund um den Globus für ökologische, soziale und die Unternehmensführung betreffende Kriterien (ESG) zur Förderung der Finanzierung einer nachhaltigen Entwicklung. Eine Vermögensverwaltungsgesellschaft, die sich gegenüber ihren Kunden, Finanzberatern und Fondsexperten zu einem nachhaltigen Ansatz verpflichtet, kann vor dem Hintergrund des russischen Einmarschs nicht einfach weiter in Russland investieren, als wäre nichts geschehen. Wir haben daher als Investor den vollkommen logischen und legitimen Entschluss gefasst, bis auf Weiteres keine russischen Wertpapiere mehr zu kaufen. Dieselbe Entscheidung haben auch zahlreiche andere Vermögensverwalter getroffen. Das hat die Talfahrt russischer Wertpapiere deutlich stärker beschleunigt, als es die Wirtschaftssanktionen allein getan hätten.

Extrem hoher wirtschaftlicher Preis

Die Einhaltung der ESG-Verpflichtungen beschleunigt das Tempo der Energiewende und treibt so die Energiepreise in die Höhe. In Kombination mit den Sanktionen, den Vergeltungsmaßnahmen und dem Beschluss einiger großer westlicher Unternehmen, ihre Aktivitäten in Russland einzustellen, führt dies zu einer wirtschaftlichen Extremsituation. Vielleicht hat dies insofern etwas Gutes, als es schneller als erwartet zu einer Beilegung des Konflikts durch Verhandlungen führt, da die potenziell verheerenden Auswirkungen der aktuellen Situation für die gesamte Weltwirtschaft bereits jetzt absehbar sind.

Die von der Öffentlichkeit begrüßte politische Reaktion auf die russische Invasion hat zusammen mit den Maßnahmen westlicher Investoren und Unternehmen einen sehr hohen wirtschaftlichen Preis. Diese Entscheidungen verdeutlichen jedoch auch die neuen gesellschaftlichen Ambitionen: den Wunsch nach einer „moralischeren“ Wirtschaft, bei dem die Forderung nach unmittelbarer wirtschaftlicher Effizienz in den Hintergrund rückt, die unsere wirtschaftlichen Entscheidungen in den vergangenen Jahrzehnten geprägt hat.

Wenn sich diese neuen Ambitionen bestätigen, würde dies dazu beitragen, die Inflation dauerhaft in unserem täglichen Leben zu verankern, und zwar über die derzeitigen, direkt mit dem Krieg in der Ukraine zusammenhängenden Preissteigerungen hinaus. Die bedeutenden politischen Entscheidungen, die im Zuge dieses für uns alle bestürzenden, tragischen Ereignisses notwendig scheinen, verstärken auch den Preisauftrieb, indem sie ihm neuen Boden bereiten. Die Beschleunigung der Energiewende, die Aufstockung der Verteidigungsetats, die Umstrukturierung der Energieversorgung und die Produktionsverlagerung sind ebenfalls Entscheidungen, die die Inflation über viele Jahre nähren werden, bevor sie sich in irgendeiner Weise wirtschaftlich auszahlen.

In diesem Sinne würde der russisch-ukrainische Konflikt das Ende der deflationären Dynamik der letzten vierzig Jahre bestätigen, die auf einer engen weltwirtschaftlichen Verzahnung und einer günstigen demografischen Entwicklung beruht. Dies würde den Beginn einer neuen Wirtschaftsordnung markieren. Eine neue Ordnung, geprägt von Abschottung und „Entkopplung“, um die Industrie und Energieversorgung unabhängig zu machen. Wie notwendig dies ist, haben die Pandemie und die aktuellen geopolitischen Spannungen eindrucksvoll gezeigt. Diese Umkehr des langfristigen Trends von einer Deflation hin zu einem Inflationsanstieg würde traditionellen Wirtschaftszweigen wieder zu altem Glanz verhelfen, sofern die damit verbundenen, vielfältigen Beschränkungen sorgfältig analysiert werden. Die laufenden technologischen Fortschritte dürften diese teilweise Rückbesinnung auf die Old Economy erleichtern, indem sie ihr letztlich zu einer ungeheuren Effizienz verhelfen. So sieht möglicherweise die „Welt danach“ aus.

![[Divider] [Carmignac Note] Blue sky and building [Divider] [Carmignac Note] Blue sky and building](https://carmignac.imgix.net/uploads/article/0001/11/be5cc29afb5283f73a810bcb5b36e50673c56e99.png?auto=format%2Ccompress)

Anlagestrategie

Im Februar waren die Finanzmärkte besonders volatil. Als die russischen Truppen in die Ukraine einmarschierten, waren die Märkte bereits wegen der Aussicht auf die von den führenden westlichen Notenbanken angekündigte geldpolitische Straffung geschwächt. Die neue Situation verstärkt die schon vor der russischen Invasion von uns ermittelten Trends einer hartnäckigen Inflation und einer wirtschaftlichen Abkühlung, auf die wir unsere Portfolios weitgehend neu ausgerichtet hatten. Bislang verbuchten russische Vermögenswerte zwar die kräftigsten Korrekturen, ein Überschwappen auf andere Anlageklassen ist allerdings wohl nur eine Frage der Zeit, zumal das Rezessionsrisiko nicht mehr ignoriert werden kann.

Besonders unsere Absicherungsstrategien stützen weiterhin die Performance unserer Mischfonds in diesem turbulenten Marktumfeld. Unser Exposure in russischen Staats- und Unternehmensanleihen im Carmignac Patrimoine kam uns dagegen teuer zu stehen, obwohl es auf weniger als 5% begrenzt ist. Wir eröffneten diese Positionen vor knapp zwei Jahren mit langfristiger Perspektive und wie immer unter Berücksichtigung finanzieller und nicht-finanzieller Aspekte. Der Konflikt hat die internationale Gemeinschaft ebenso überrascht wie die Anleger. Daher konnten wir aufgrund der Verwerfungen auf dem russischen Markt unsere Anlagen nicht vollständig zu Bedingungen veräußern, die es uns gestattet hätten, die Interessen unserer Kunden zu wahren.

Im Laufe des Monats Februar verringerten wir die Risiken in unseren Portfolios weiter, vor allem wegen der zunehmenden geopolitischen Spannungen.

Wir beobachten aktuell sehr genau die möglichen Auswirkungen des militärischen Konflikts in der Ukraine auf die angekündigte geldpolitische Straffung der Notenbanken. In den USA dürfte sich der Konflikt nur begrenzt auf die von der US-Notenbank geplante Politik auswirken. Aufgrund der geografischen Nähe und der weitaus größeren wirtschaftlichen Auswirkungen des Konflikts auf die europäische Wirtschaft wird dieser die künftige Politik der Europäischen Zentralbank (EZB) jedoch voraussichtlich stärker beeinflussen. Auf ihrer letzten Sitzung vor einer Woche hat die EZB gleichwohl bekräftigt, dass sie an dem auf der vorangegangenen Februar-Sitzung bekannt gegebenen Straffungskurs festhalten wird. Demzufolge sollen die Anleihekäufe der EZB spätestens im dritten Quartal 2022 eingestellt werden. Allerdings entschied sich EZB-Präsidentin Christine Lagarde für eine vorsichtig flexible Haltung mit Blick auf die bevorstehende erste Leitzinserhöhung.

Vor diesem Hintergrund haben wir entschieden, an unserer stark defensiven Positionierung mindestens so lange festzuhalten, bis sich eine Lösung des Konflikts, die Ausarbeitung von Haushaltsentwürfen in Europa und China oder die Kapitulation der Märkte abzeichnet. Wir werden die weiteren Entwicklungen in der Ukraine und die Straffung der aktuellen Geldpolitik sehr aufmerksam im Auge behalten. Unser Exposure werden wir zu gegebener Zeit erhöhen, indem wir unsere Absicherungen reduzieren. Die aktuellen Kursschwankungen werden zahlreiche Anlagegelegenheiten bescheren, die wir nutzen möchten.

Bei Redaktionsschluss für diesen Beitrag am 14. März betrug unser Aktienexposure in der Patrimoine-Fondsreihe weniger als 5%, und die Duration der Anleihenposition lag nahe null.

Quellen: Carmignac, Bloomberg, 10.03.2022

Carmignac Patrimoine A EUR Acc

Empfohlene Mindestanlagedauer

Geringstes Risiko Höchstes Risiko

AKTIENRISIKO: Änderungen des Preises von Aktien können sich auf die Performance des Fonds auswirken, deren Umfang von externen Faktoren, Handelsvolumen sowie der Marktkapitalisierung abhängt.

ZINSRISIKO: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts.

KREDITRISIKO: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt.

WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist.

Der Fonds ist mit einem Kapitalverlustrisiko verbunden.